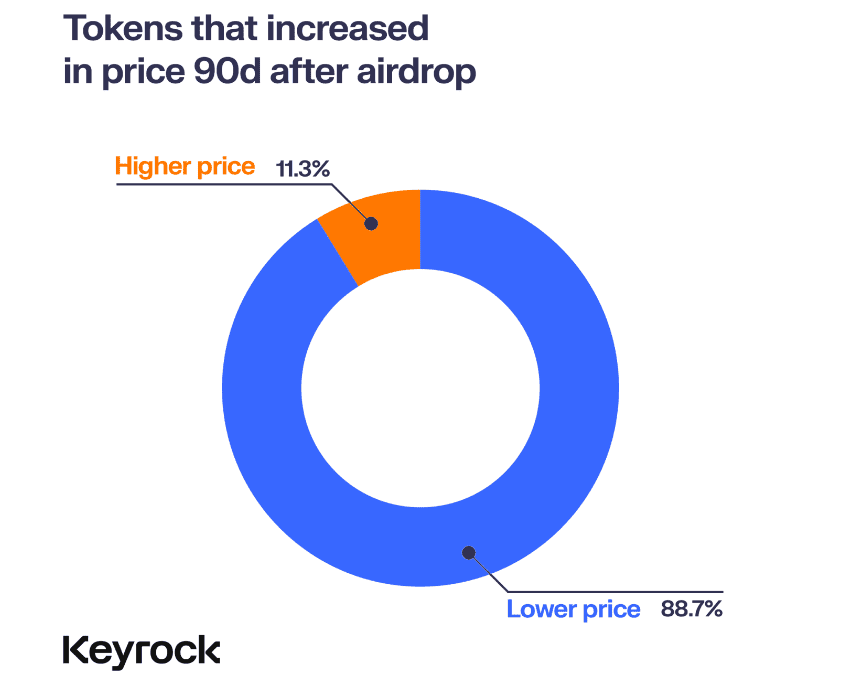

Влияние размера аирдропа и FDV на котировки токенов

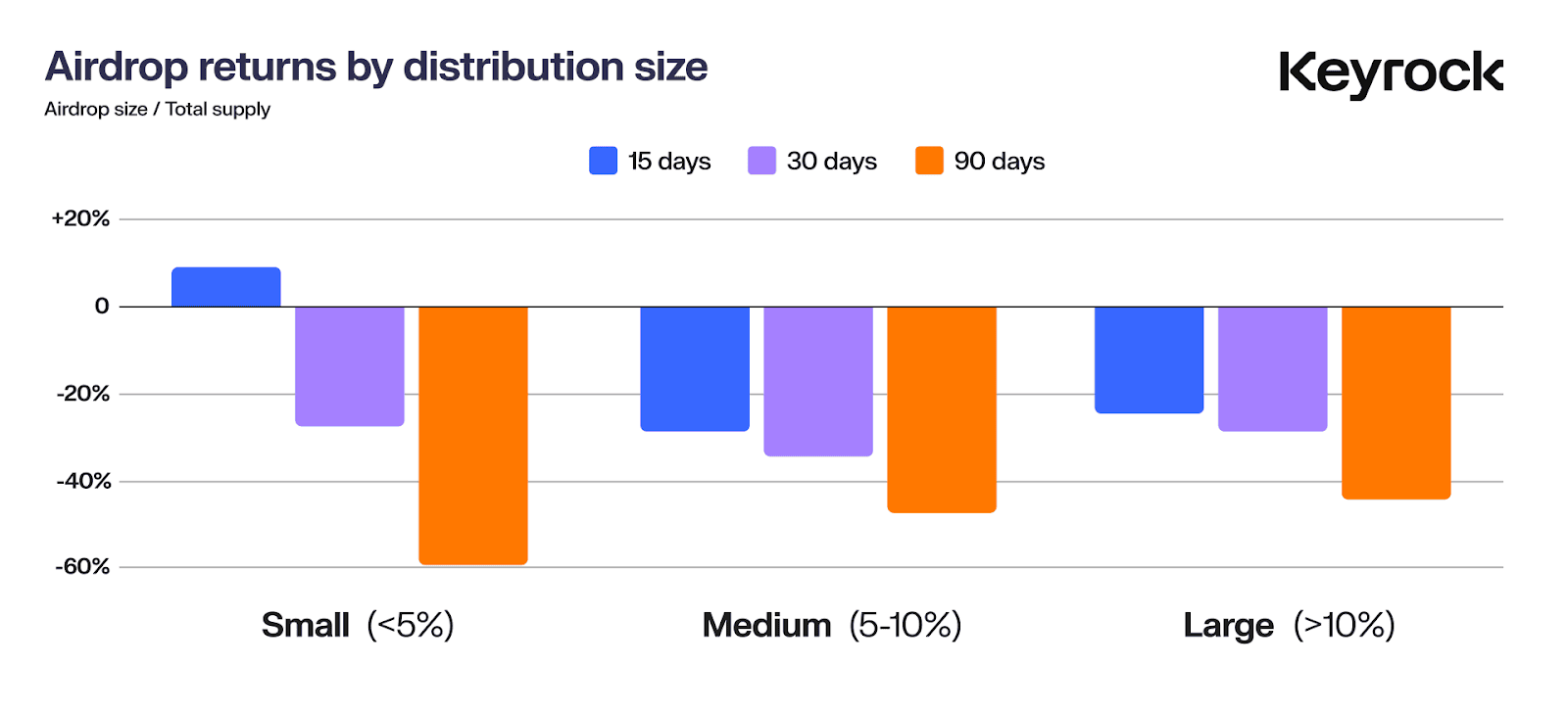

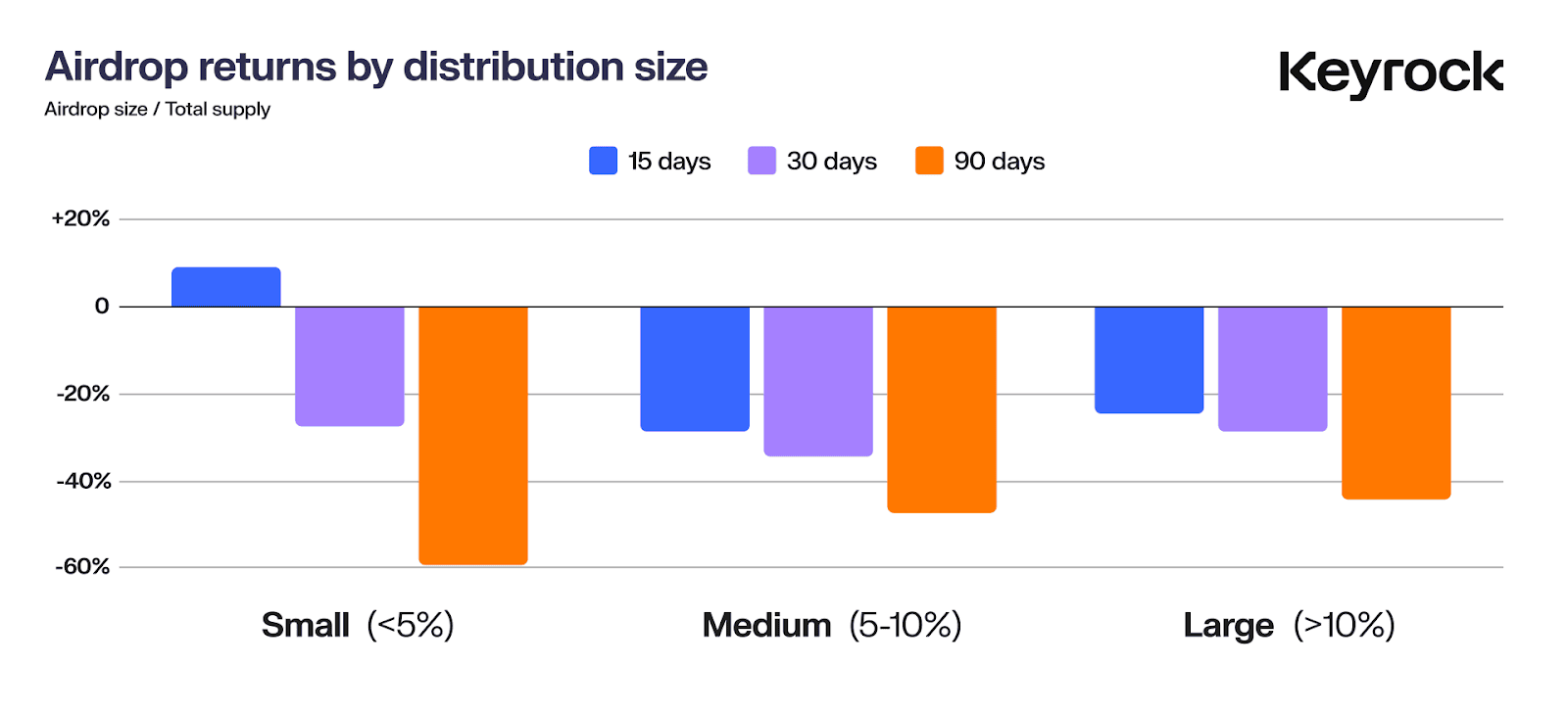

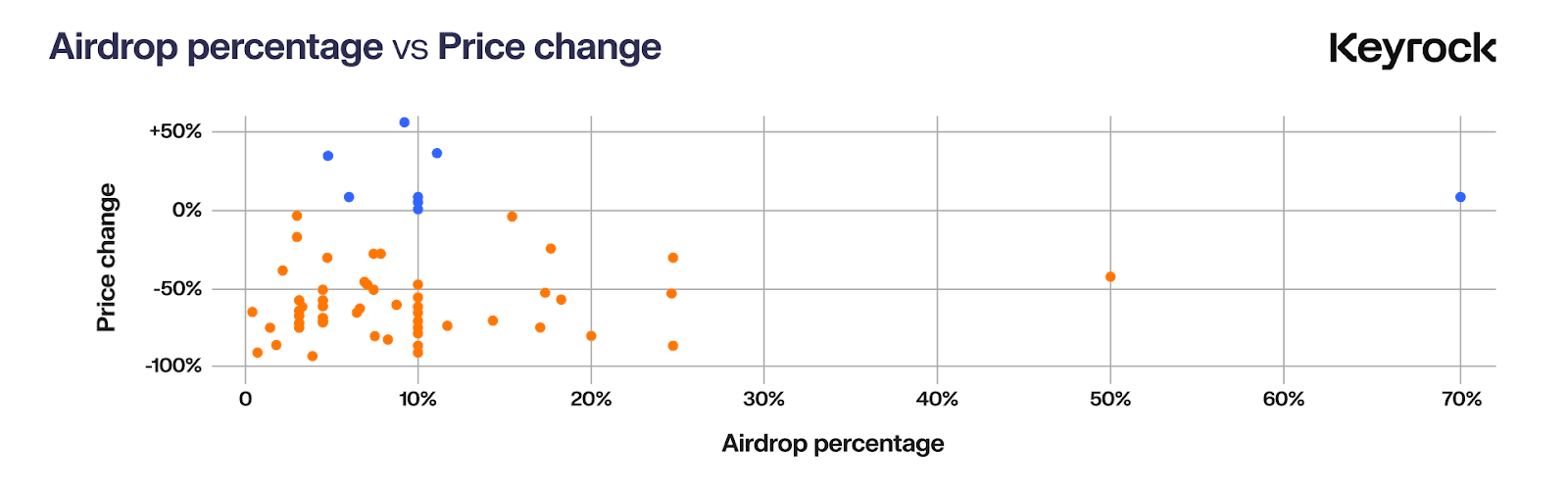

Другим важным показателем, влияющим на цену токенов после аирдропов, является доля от общего предложения, выделенная для этой цели. Это поднимает важный вопрос — стоит ли разработчикам придерживаться консервативного подхода при определении размера аллокации или же щедрость окупает себя?

Чтобы ответить на этот вопрос, аналитики Keyrock разделили аирдропы на несколько категорий в зависимости от размера аллокации по отношению к общему предложению:

- небольшой — менее 5%;

- средний — 5%-10%;

- крупный — больше 10%.

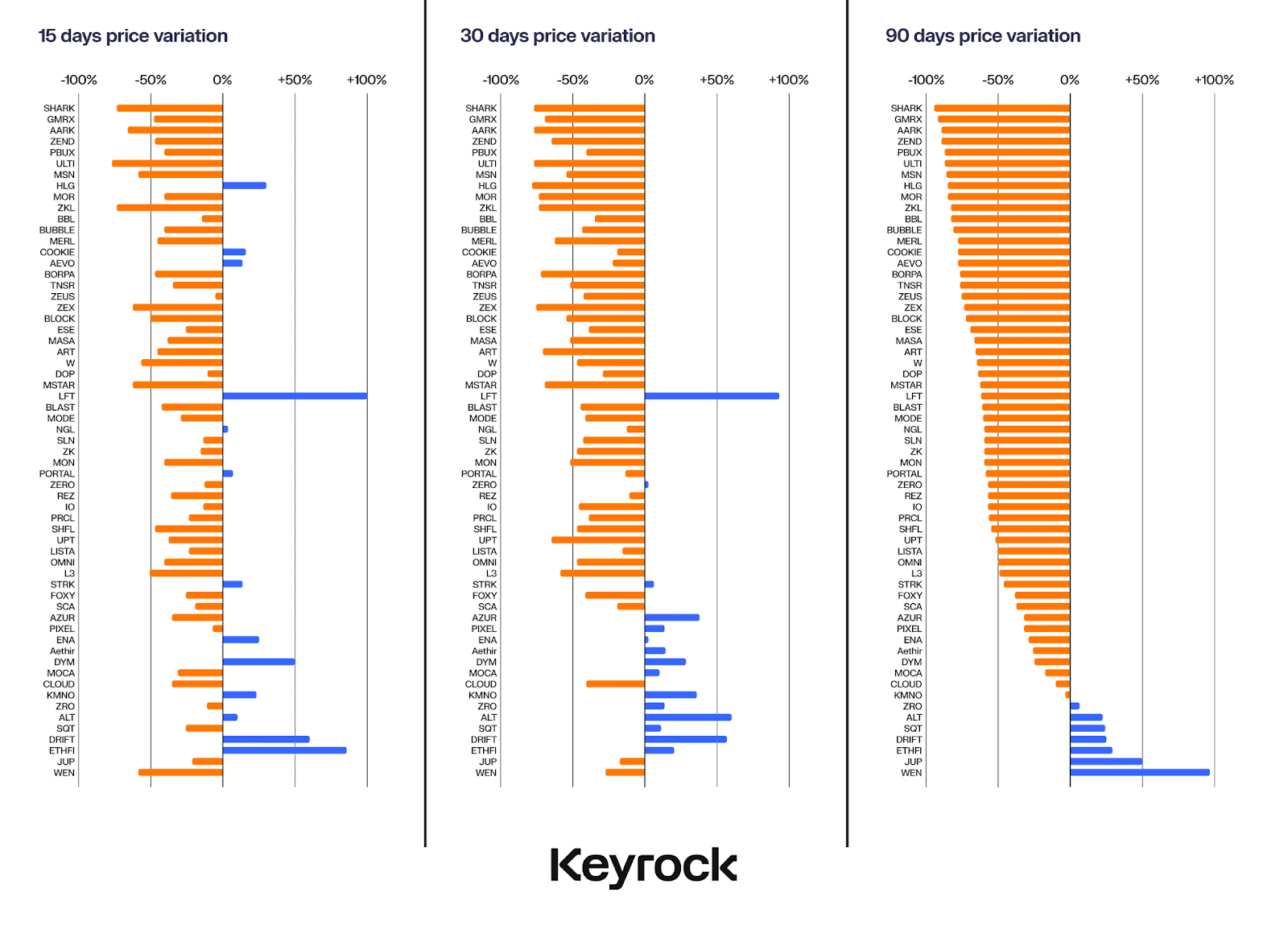

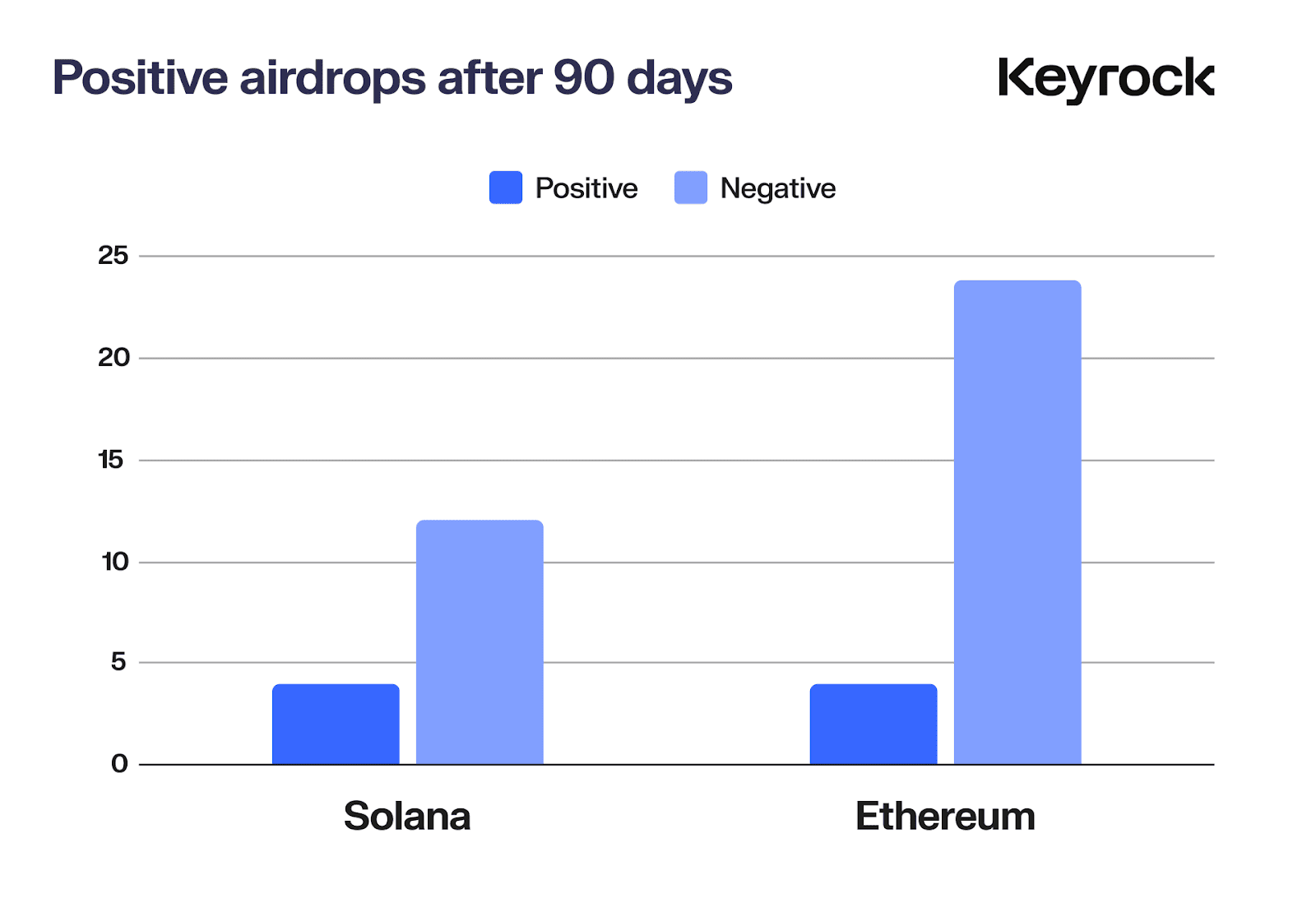

Затем аналитики изучили динамику активов из каждой категории на различных временных промежутках и выяснили, что аирдропы с небольшими аллокациями показывают хороший результат в краткосрочной перспективе, со средними — несколько превосходят их, а с крупными выбиваются в лидеры на длительной дистанции.

![Эффективность аирдропов в 2024 году: что отличает победителей и проигравших? image 9]() Изменения цены токенов в зависимости от размера аллокации аирдропа и временного периода. Данные:

Изменения цены токенов в зависимости от размера аллокации аирдропа и временного периода. Данные: Keyrock

.

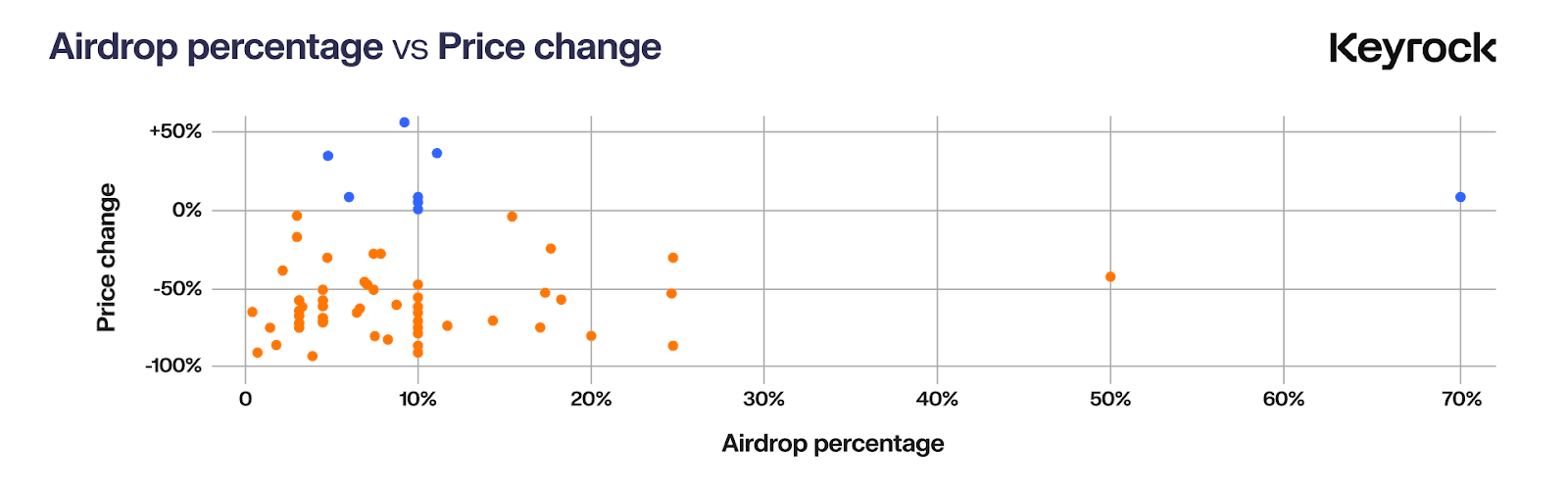

![Эффективность аирдропов в 2024 году: что отличает победителей и проигравших? image 11]() Общие ценовые изменения распределенных активов в зависимости от размера аллокации. Данные:

Общие ценовые изменения распределенных активов в зависимости от размера аллокации. Данные: Keyrock

.

Вероятно, ключевой причиной такой динамики является то, что распределение в рамках аирдропа меньшего объема токенов оказывает менее существенное влияние на цену — на рынок попадает меньше активов. Однако крупные распределения обеспечивают участникам большую долю в проекте, расширяя их возможности для получения прибыли, что не остается незамеченным сообществом. Так или иначе, щедрость вознаграждается.

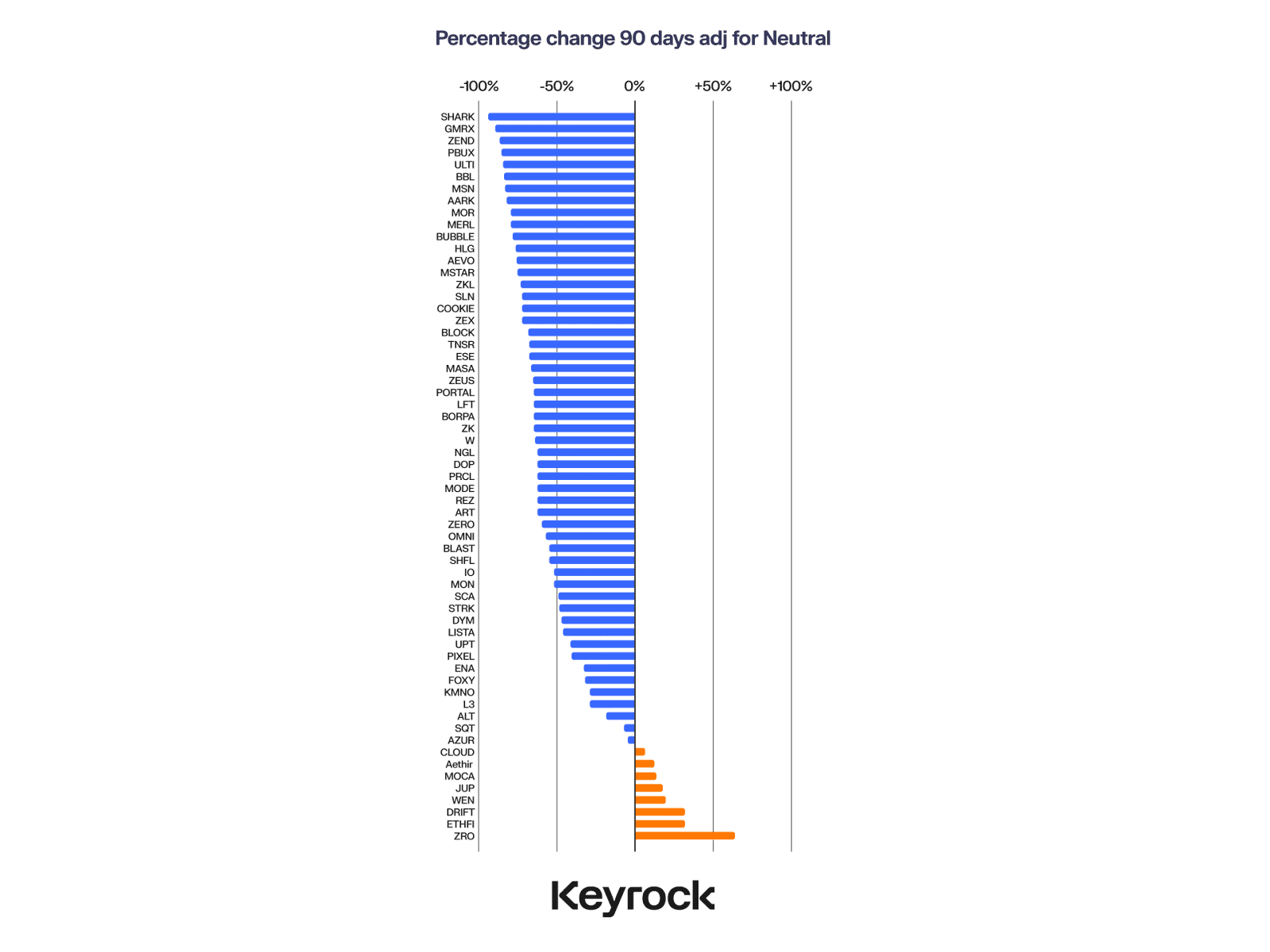

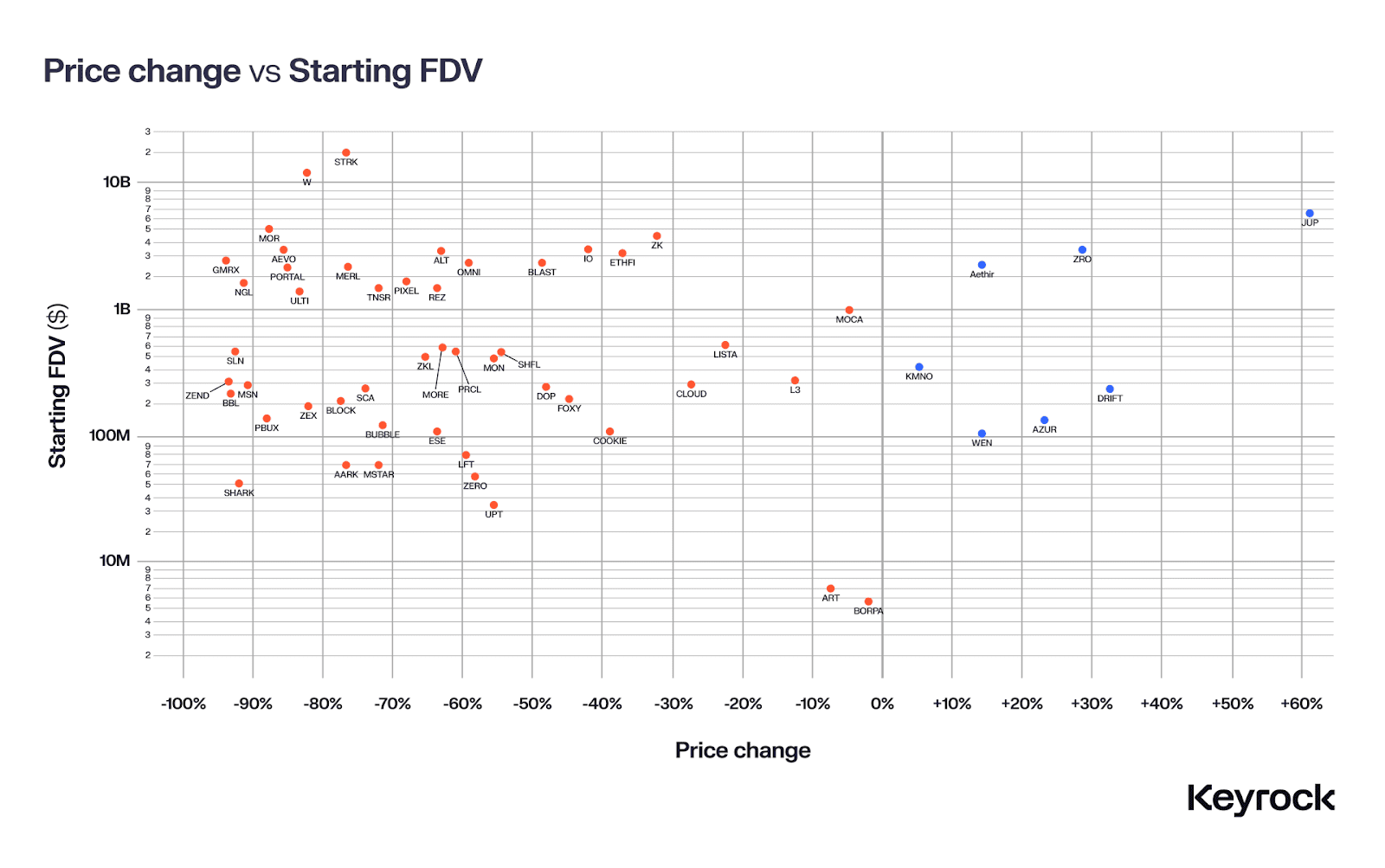

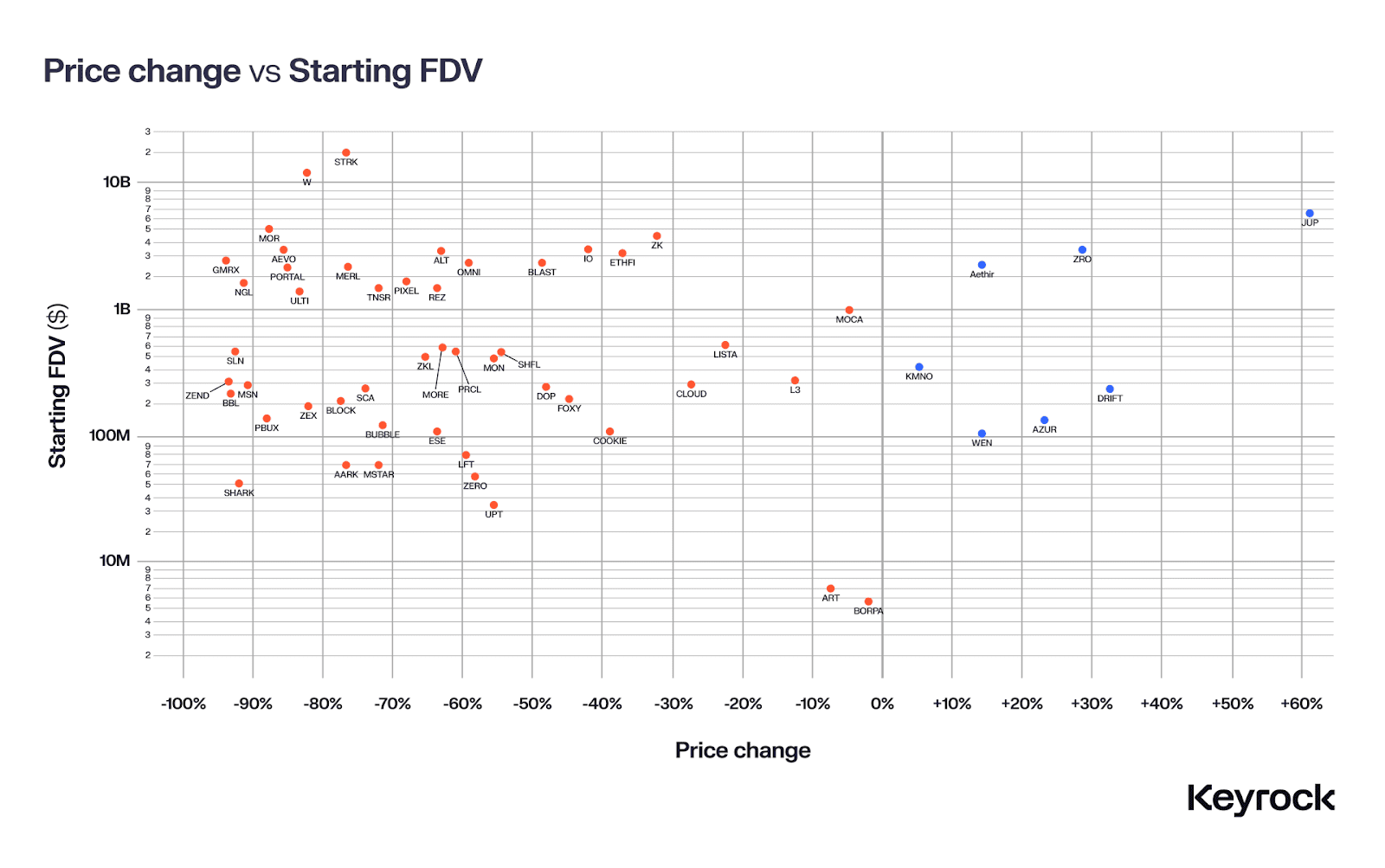

Что касается полностью разбавленной стоимости ( FDV ), то среди проанализированных аирдропов прослеживается огромный разброс по этому показателю — от $5,9 млн до $19 млрд, то есть в 3000 раз. Однако общая тенденция остается неизменной — чем больше FDV во время запуска, тем выше вероятность дальнейшего снижения котировок.

![Эффективность аирдропов в 2024 году: что отличает победителей и проигравших? image 13]() Изменения цены распределенных в рамках аирдропов токенов в зависимости от начальной FDV. Данные: Данные:

Изменения цены распределенных в рамках аирдропов токенов в зависимости от начальной FDV. Данные: Данные: Keyrock

.

Влияние FDV на цену обусловлено двумя основными факторами:

- проекты с небольшой оценкой предусматривают возможности для роста, обеспечивая инвесторам психологический комфорт «раннего старта». Активы с завышенной FDV, напротив, часто испытывают трудности с поддержанием импульса из-за отсутствия ожиданий роста;

- второй фактор более технический — ликвидность. Токены с большой FDV часто не имеют ликвидности для поддержки этих оценок, поэтому даже сравнительно небольшие продажи могут создать огромное ценовое давление при отсутствии спроса.

Пример — токен Wormhole (W), запущенный с FDV $13 млрд. Чтобы обеспечить коэффициент ликвидности хотя бы на уровне 0,03% (показатель Jupiter), Wormhole потребовалось бы $39 млн на всех площадках. Однако, по оценке Keyrock, проект обеспечил, в лучшем случае, около $6 млн. На фоне распределения 17% предложения это создало условия для потенциально неустойчивой рыночной капитализации и W подешевел на 83% с момента запуска.

Сочетание психологической потребности в потенциале роста и фактической ликвидности, необходимой для поддержки оценки, объясняет, почему токены с более высокой FDV редко удерживают начальные ценовые уровни.